こんにちは。フリーランスひかるです。

先日、行きつけのカフェでノートパソコンを開いて作業していたとき、ふと思ったんです。「この1,200円のランチ代、経費にしていいのかな…?」って。

レシートを手に取りながら、頭の中でグルグル考えました。確かに仕事してた。でも、お腹が空いてたから食べただけとも言える。打ち合わせじゃないし、一人だし。

結局その日は、怖くなって自腹にしました。でも帰り道、「あれ、でも同業者の友達は『カフェ代は全部経費』って言ってたな…」とモヤモヤが消えなくて。

フリーランスをやっていると、こういう「微妙なライン」に日常的に直面しますよね。服は?ガソリン代は?スマホは?調べれば調べるほど、人によって答えが違う。税理士さんに聞いても「ケースバイケース」と言われて、結局どうすればいいのかわからないまま。

そして一番怖いのが、税務調査で「これは経費として認められません」と否認されること。追徴課税のリスクもあるし、何より「ちゃんとやってたつもりなのに…」という精神的なダメージが大きい。

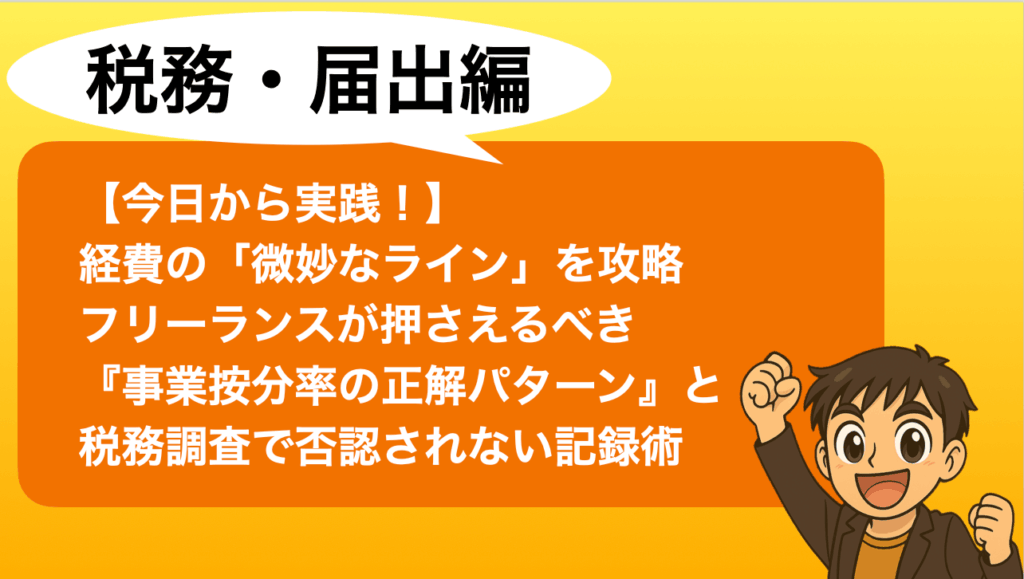

今日は、そんなフリーランスの「経費の悩み」を、事業按分率という考え方と、税務調査でも通用する記録術で解決していきます。

✅ この記事はこんな方におすすめ

- カフェ代や自宅の家賃など「どこまで経費?」と迷うことが多い方

- 税務調査が不安で、レシートを捨てられずに溜め込んでいる方

- 経費の按分率(あんぶんりつ)の正しい計算方法を知りたい方

- 他のフリーランスがどう判断しているのか気になる方

- 確定申告で自信を持って経費計上したい方

第1章:「これって経費?」と迷う、あのモヤモヤの正体

誰もが通る「グレーゾーン地獄」

フリーランス3年目の春、私は確定申告の書類を前に固まっていました。

手元には1年分のレシートの山。コンビニで買ったコーヒー、打ち合わせ前に寄ったドラッグストアのマスク、クライアントへの手土産、自宅兼事務所の光熱費、仕事用と言い張れなくもないバッグ…。

「全部仕事のために買ったものだけど、本当に全部経費でいいの?」

不安になって税務署の無料相談に行ったら、担当の方に「事業との関連性が説明できれば」とだけ言われました。でも、何をどう説明すれば「関連性がある」と認められるのか、具体的な基準は教えてもらえない。

結局その年は、怖くなって「明らかに仕事」と言えるもの以外は全部外しました。交通費とか、打ち合わせの飲食代とか、書籍代とか。

でも後から知り合いのフリーランスに聞いたら、「えー、もったいない!ちゃんと記録してれば、もっと計上できたのに」と言われて。正直、悔しかった。真面目にやろうとしたのに、逆に損してた。

なぜ「微妙なライン」が生まれるのか

実はこの問題、フリーランス特有の構造的な悩みなんです。

会社員なら、会社が経費を管理してくれます。出張の交通費も、接待の飲食代も、会社が「これは経費」と判断して処理してくれる。私たちはただ領収書を提出するだけ。

でもフリーランスは、その判断をすべて自分でやらなきゃいけない。しかも正解がはっきり示されていない。税法には「事業に必要な支出」としか書いてない。

さらに厄介なのが、自宅とオフィスが同じだったり、プライベートと仕事の境界が曖昧だったりすること。スマホは仕事でも使うけど、友達との連絡にも使う。車は打ち合わせに行くときも使うけど、週末のドライブにも使う。

この「両方に使っている」状態が、判断を難しくしているんです。

第2章:間違った経費計上が招く「負のスパイラル」

税務調査で否認された人の後悔

2023年、国税庁が発表したデータによると、個人事業主の税務調査での申告漏れ所得金額は1件あたり平均で約200万円。そのうち多くが「経費の否認」によるものでした。

実際にあった事例を見てみましょう。

あるWebデザイナーのAさん(仮名)は、自宅の家賃全額を経費にしていました。「自宅で仕事してるんだから、全部経費でしょ」という考えだったそうです。

でも税務調査が入ったとき、調査官に「寝室も経費ですか?」と聞かれて言葉に詰まりました。確かに寝室では仕事していない。でも家賃は部屋ごとに分けられない。

結果、家賃の按分を認めてもらえず、3年分の修正申告を求められました。追徴課税と加算税で、合計約80万円の支払い。

Aさんは後日、こう話していました。「ちゃんと按分してれば良かった。何より、税務署の人に『悪質だ』と思われたのが辛かった。節税したかっただけなのに、脱税扱いされた気分で」

「みんなやってるから大丈夫」の罠

もっと怖いのが、「他の人もやってるから」という理由で、グレーな経費計上を続けてしまうケースです。

フリーランスのコミュニティやSNSを見ると、「私は〇〇を全額経費にしてる」「これも経費になるよ」という情報があふれています。でもそれ、その人の事業形態や使用実態によって判断が変わるんです。

例えば、「服を全額経費にしてる」という投稿を見て真似したフリーランスの方が、税務調査で否認された事例があります。投稿していた人はモデルやタレントで、「撮影用の衣装」として認められていた。でも真似した人は普通のライターで、「普段着としても着られる服」だったため認められなかった。

国税庁の「質疑応答事例」(https://www.nta.go.jp/law/shitsugi/shotoku/02/41.htm)でも、「通常の衣服費は家事費であり、原則として必要経費に算入できない」と明記されています。

つまり、他人の成功事例をそのまま真似するのは危険。自分の状況でどう判断すべきか、基準を持つことが大切なんです。

税務署からの「お尋ね」文書が届いた日

私自身も、冷や汗をかいた経験があります。

フリーランス5年目の秋、税務署から封筒が届きました。「お尋ね」という文書。要は「あなたの申告内容について確認したいことがあります」という内容。

その年、私は経費率が前年より大幅に上がっていました。理由は、自宅の一部を完全に仕事専用スペースに改装したから。でもそれをきちんと説明する資料を残していなかった。

結果的には、写真や見積書、使用時間の記録などを後から集めて説明し、問題なく認められました。でも、もし記録がなかったら?想像するだけで恐ろしい。

あのときの不安と焦燥感は、今でも忘れられません。夜も眠れなくて、ネットで「税務調査 対応」とか検索しまくってました。

第3章:税務署が見ている「3つのポイント」と正しい按分率の決め方

ポイント1:「事業関連性」を客観的に説明できるか

税務調査で最初に見られるのが、「その支出は本当に事業のためのものか?」という点です。

ここで大事なのは、「自分がそう思っている」だけではダメだということ。税務署の調査官が見ても「確かに仕事に必要だね」と納得できる客観的な根拠が必要です。

例えば、カフェでの飲食代。これを経費にするなら次のような根拠が求められます。

OK例

- クライアントとの打ち合わせで利用した(相手の名前と議題をメモ)

- セミナーや勉強会の会場近くで、前後の作業に利用した(イベント名と関連性を記録)

- 自宅では集中できない作業があり、2時間以上滞在して仕事をした(作業内容を記録)

NG例

- なんとなくカフェが好きだから寄った

- 「作業するかも」と思って入ったけど、結局スマホ見てた

- ランチついでに10分だけメールチェックした

要するに、「仕事のために必要だった」ことを、後から見ても分かる形で残しておく必要があるんです。

ポイント2:「按分率」が合理的か

按分率とは、プライベートと仕事の両方で使うものを、「仕事で使う割合」で経費計上する考え方です。

例えば、自宅で仕事をしている場合の家賃。6畳のワンルーム全体を仕事部屋にしているなら無理がありますよね。寝るスペースもあるし、テレビを見るスペースもある。

一般的な按分率の目安はこんな感じです。

自宅家賃・光熱費

- 仕事専用の部屋がある場合:面積比率で30〜50%

- 共用スペースで仕事している場合:使用時間比率で20〜30%

- 計算例:40㎡の部屋のうち8畳(約13㎡)を仕事専用にしている → 13÷40=32.5%

通信費(スマホ・ネット)

- 仕事とプライベートの通話・通信時間で按分:50〜80%

- 仕事専用の端末がある場合:100%

自動車関連費

- 月の走行距離のうち、仕事での使用距離の割合:30〜60%

- 記録方法:Googleマップの履歴や、走行記録アプリを活用

重要なのは、「なぜその割合なのか」を説明できる根拠を持つこと。「なんとなく半分」ではなく、「使用時間を記録したら、1日8時間のうち5時間が仕事だったから62.5%」といった具合です。

国税庁のタックスアンサー(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2210.htm)にも、「主たる部分が事業の用に供され、その面積や使用時間等により合理的に算出」とあります。つまり、「なんとなく」はNGということです。

ポイント3:「継続性」と「記録」があるか

3つ目のポイントは、継続的に同じ基準で処理しているか、そしてそれを証明する記録があるかです。

税務調査で問題になるのは、「今年だけ急に経費率が上がった」とか「按分率が毎年バラバラ」といったケース。これだと「恣意的に調整してるんじゃないか?」と疑われます。

実際、私が按分率を決めるときに使っている記録方法を紹介します。

自宅作業スペースの記録

- 部屋の間取り図に、仕事専用エリアをマーキング(スマホで写真撮影)

- 年度初めに測定して、記録として保存

- 模様替えしたら再測定して更新

作業時間の記録

- TogglやClockifyなどの時間管理アプリを使用

- 1ヶ月ごとにレポートをPDFで保存

- 確定申告時に平均作業時間を算出

自動車の使用記録

- MileageIQなどの走行記録アプリで自動記録

- 月次でExcelにまとめて、仕事用とプライベート用を色分け

ツール例:

- Toggl Track(https://toggl.com/) – 作業時間の記録

- MileageIQ(https://mileageiq.com/) – 走行距離の自動記録

- freee(https://www.freee.co.jp/) – 経費管理と按分率の設定が可能

これらの記録を毎年継続していれば、税務調査が来ても慌てることはありません。「ちゃんと根拠を持って処理してます」と堂々と言えます。

第4章:「本当のメリット」は節税だけじゃない

自信を持って事業を語れるようになる

正しい按分率で経費を計上すると、不思議なことが起きます。それは、「自分の事業を数字で語れるようになる」ということ。

以前の私は、確定申告の時期になると、ただ領収書を集めて「えいや!」で処理していました。でも按分率をきちんと計算するようになってから、「今月は作業時間の65%が仕事だった」「自宅のうち35%を事業で使っている」と、具体的に把握できるようになった。

これ、実はすごく大事なことなんです。

例えば銀行で融資の相談をするとき。「自宅で仕事してます」と言うより、「自宅40㎡のうち14㎡を専用の作業スペースとして確保し、月平均160時間稼働しています」と言える方が、圧倒的に信頼されます。

クライアントとの交渉でも同じ。「なんとなく忙しい」じゃなくて、「月の稼働時間の80%が既存案件で埋まっているため、新規案件は〇月以降になります」と数字で説明できると、相手も納得してくれます。

税務リスクからの解放がもたらす心の余裕

按分率をしっかり決めて記録を残すようになってから、私の中で大きく変わったことがあります。それは、「税務調査への恐怖」がなくなったこと。

以前は、確定申告が終わっても数ヶ月はソワソワしていました。「税務署から連絡来たらどうしよう」「あのレシート、本当に経費で良かったのかな」と、常に不安が頭の片隅にあった。

でも今は、記録がちゃんとあるから、仮に税務調査が来ても「どうぞ見てください」と言えます。この心の余裕が、仕事のパフォーマンスにも良い影響を与えている実感があります。

不安って、思っている以上にエネルギーを奪うんですよね。「大丈夫かな」「間違ってないかな」という小さな不安が積み重なると、集中力も削がれるし、新しいチャレンジにも踏み出しにくくなる。

CFQ公式参考書が教えてくれた「プロの判断基準」

実は私がここまで経費処理に自信を持てるようになったのは、ある本との出会いがきっかけでした。

それが「CFQ®(Certified Freelance Qualification)」という、フリーランスの実務能力を証明する資格の公式参考書です。

この本には、税務や契約、見積もりなど、フリーランスが実務で必ず直面する「グレーゾーン」の判断基準が、具体例とともに書かれています。特に経費処理の章は目から鱗でした。

「按分率は〇%が正解」という単純な答えじゃなくて、「こういう状況なら〇%、こういう記録があれば△%」という、状況に応じた判断の「型」が学べたんです。

しかも、実際の税務調査事例や、NGパターン、税理士が推奨する記録方法まで網羅されていて、「ああ、プロはこうやって判断してるんだ」と納得できました。

CFQは、フリーランスとして「ちゃんとやっている」ことをクライアントや社会に示すための資格です。経費処理だけでなく、契約書の作り方、著作権の扱い方、トラブル対応など、実務で本当に使える知識が体系的に学べます。

公式サイトで参考書の内容を一部見られるので、気になる方はチェックしてみてください。私自身、この参考書を読んでから、フリーランスとしての「プロ意識」が変わった実感があります。

明日からできる3ステップ

ステップ1:自分の按分率を「仮決め」する(15分)

まずは完璧を目指さなくてOK。今の状況で、ざっくり按分率を決めてみましょう。

- 自宅作業スペース:部屋全体の面積のうち、仕事専用エリアは何%?

- 作業時間:1日のうち、平均何時間を仕事に使っている?

- スマホ・通信費:感覚でいいので、仕事での使用は何%くらい?

紙に書き出すだけで、「自分は大体このくらい」という基準ができます。

ステップ2:記録ツールを1つだけ導入する(10分)

いきなり全部記録しようとすると挫折します。まずは1つだけ、続けられそうなツールを選んでください。

おすすめは「Toggl Track」。無料で使えて、作業開始と終了をワンクリックで記録できます。スマホアプリもあるので、外出先でも使えて便利。

1ヶ月だけ試してみてください。自分の作業時間が可視化されると、按分率の根拠として使えます。

ステップ3:レシートにメモする習慣をつける(3秒)

今日から、レシートをもらったら裏に一言メモする習慣を。

「打ち合わせ(△△社・山田さん)」「セミナー後の作業」「資料作成のため」

たったこれだけで、半年後の確定申告が劇的にラクになります。そして税務調査のリスクも減ります。

3秒でできる習慣が、あなたを守ってくれます。

よくある疑問と誤解(Q&A)

よくある疑問と誤解(Q&A)

Q1. フリーランスが経費にできる「カフェ代」の判断基準は?

A:👉カフェ代が経費になるかは、「事業目的で利用したか」がポイントです。単に「作業した」だけでは弱く、次のような記録があると安心です。

- クライアントとの打ち合わせで利用(相手の名前をメモ)

- 締め切り前で自宅では集中できず、2時間以上作業した(作業内容を記録)

- セミナー参加の前後で資料確認に利用(イベント名を記載)

逆に、ただランチを食べただけ、友人とのおしゃべりのついでに少しメールチェック、といった場合は認められにくいです。レシート裏に「〇〇案件の資料作成」などメモする習慣をつけましょう。

Q2. フリーランスの自宅家賃、按分率は何%が妥当?

A:👉按分率に「絶対的な正解」はありませんが、一般的な目安は次の通りです。

- 仕事専用の部屋がある:面積比率で30〜50%

- リビングの一角で仕事:使用時間比率で20〜30%

- 完全に専用スペースを確保:50〜70%も可能

重要なのは「なぜその割合なのか」を説明できることです。部屋の間取り図で作業スペースをマーキングし、写真で記録を残しておくと、税務調査でも説明しやすくなります。毎年同じ基準で継続することも大切です。

Q3. 按分率の記録がない過去の分はどうすればいい?

A:👉過去の分については、今から記録を作るのは難しいですが、次のような対応が考えられます。

- 来年度から正しい按分率で処理をスタート(急激な変化は避ける)

- 心配なら税理士に相談して、修正申告が必要か確認

- 記録がない年度は保守的(少なめ)に計上する

ただし、過度に心配する必要はありません。税務調査は全員に来るわけではないですし、悪質でなければ「次から気をつけてください」で終わることも多いです。大切なのは、今日から正しい記録を始めることです。

CFQ(個人事業経営士)公式参考書で「実務力」を固める

CFQ(個人事業経営士)公式参考書で「実務力」を固める

「契約が不安…」「税務が怖い…」「トラブルが心配…」

そんな「なんとなく不安」を抱えたまま、フリーランスを続けていませんか?

CFQ(個人事業経営士)公式参考書は、まさにそんな人のために作られました。

この1冊で学べること

- 届出・税務の基礎(開業届、青色申告、インボイス制度)

- 契約・法務の実務(契約書の作り方、著作権、下請法)

- 保険・リスク管理(損害賠償、PL保険、トラブル対応)

- ケーススタディ(実例から学ぶ失敗パターン)

- 4択式テスト(理解度チェック)

単なる制度解説ではなく、「明日から使える実務知識」が詰まっています。

こんな人におすすめ

- フリーランス1年目で何から始めていいか分からない

- 契約書・見積書の作り方に自信がない

- 確定申告でいつも不安になる

- クライアントに対等に扱われたい

- 体系的に実務を学びたい

私自身、この参考書に出会ってから、「一人で不安」が「自信を持って対応できる」に変わりました。

あなたの「事業者としての土台」を、この1冊がしっかり支えてくれます。

【まとめ】迷うのは「正しい」証拠!

「これ、経費にしていいのかな?」

その迷いは、真面目に頑張っている証拠だと思います。適当にやっている人は、そもそも悩みません。

でも、迷いながら怖がっているだけでは、本来受けられるべき節税のメリットも受けられないし、税務リスクからも完全には解放されない。

大事なのは、「自分なりの判断基準」を持つこと。そして、それを客観的に説明できる記録を残すこと。

按分率という考え方は、決して難しいものじゃありません。「仕事で使う割合」を、面積や時間で割り出すだけ。小学校の算数レベルです。

そして記録も、毎日1分の習慣を続けるだけ。レシート裏にメモする。アプリで作業時間を記録する。たったそれだけで、あなたは「ちゃんとやっているフリーランス」になれます。

経費処理の不安から解放されると、仕事への集中力も上がります。「これ大丈夫かな」というモヤモヤが消えて、目の前のクライアントワークに全力を注げるようになる。

私自身、按分率をきちんと決めて記録を残すようになってから、確定申告が「怖いイベント」から「淡々とこなす作業」に変わりました。税務署からの封筒も、以前ほど怖くない。というか、記録があるから「どうぞ確認してください」と思えるようになった。

この安心感は、お金では買えません。でも、正しい知識と記録という「たったそれだけのこと」で手に入ります。

あなたも今日から、自分の基準を持って、自信を持って事業を続けていってください。迷ったときは、「事業のために必要だったか?」「説明できる根拠はあるか?」この2つを自問自答するだけで、答えは見えてきます。

私自身、いろいろな失敗した経験があったからこそ、今は慎重に、でも自信を持って実務を進められるようになりました。

「税務が不安…」「契約が苦手…」

そんな悩みも、正しい知識を持つことで大きな武器に変わります。

不安をそのままにするのではなく、学んで備えれば、あなたの自信につながり、その自信が信頼を生むという未来が待っています。

フリーランスの新しい資格「CFQ」は、そんなあなたの実務力を一緒に育てていきます。

よくある疑問と誤解(Q&A)

よくある疑問と誤解(Q&A) CFQ(個人事業経営士)公式参考書で「実務力」を固める

CFQ(個人事業経営士)公式参考書で「実務力」を固める